БЕСПЛАТНАЯ ЮРКОНСУЛЬТАЦИЯ

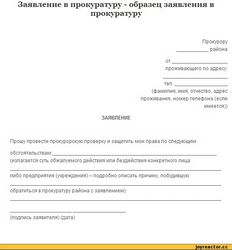

Образец заявления в прокуратуру о преднамеренном банкротстве

Посмотрите хороший шаблон документа, чтобы сэкономить время для более важных вопросов. Все документы несут важные разделы для данных. Чтобы заполнить их правильно нужно вникнуть в правила.

Удобнее всего осуществить это изучив пример, расположенный ниже. Если вдруг Вы нашли не точные данные или неточность, просим сообщить редакции о неточности в форме под образцом. Полезно помнить, что правовая наука не стоит на месте и большиство образцов продолжают становиться не актуальными.

Обязательно нужно проверять современность изложенных в них ссылок на пункты кодексов. Вполне вероятно, что нормы уже не современны.

Обвинения в преднамеренном / фиктивном банкротстве

Владельцы бизнеса могут сами инициировать процедуру банкротства, направив соответствующее заявление в Арбитражный суд. Желая уклониться от погашения долгов кредиторам, должник преднамеренно выводит активы, в следствии этого компания становиться банкротом.

За преднамеренное банкротство ответственные лица организации могут быть привлечены к субсидиарной, административной или уголовной ответственности:

привлечение к субсидиарной ответственности осуществляется в соответствии со ст. 10 ФЗ «О несостоятельности (банкротстве)»;

привлечение к административной ответственности регламентирует ст. 14.12 Кодекса РФ об административных правонарушениях;

привлечение к уголовной ответственности осуществляется в соответствии со ст. 196, 197 Уголовного кодекса РФ.

1.

Привлечение к субсидиарной ответственности

Субсидиарная ответственность – один из видов гражданско-правовой ответственности. Это ответственность руководителя, учредителя и другого физического лица, «влияющего на принятие решений», своим личным имуществом и денежными средствами перед бюджетом и иными кредиторами в размере всей задолженности компании.

Основанием для привлечения учредителей и генерального директора компании к субсидиарной ответственности является следующая совокупность факторов:

признание должника банкротом

Решение о признании должника банкротом, согласно ст. 53, 75 ФЗ «О несостоятельности», принимается после окончания наблюдения, финансового оздоровления или внешнего управления в случаях установления признаков банкротства должника;

недостаточность имущества должника для расчетов с кредиторами

В соответствии с п. 5 ст. 129 ФЗ «О несостоятельности (банкротстве)», размер ответственности определяется исходя из разницы между размером требований кредиторов, включенных в реестр, и денежными средствами, вырученными от продажи имущества должника или замещения активов организации-должника. То есть, недостаточность имущества должника для расчетов с кредиторами может быть установлена после закрытия реестра требований кредиторов и реализации всего имущества, входящего в конкурсную массу, либо замещения активов должника;

наличие вины лиц, которые могут определять действия должника, в банкротстве должника

Лица, определяющие действия должника, могут быть признаны виновными, если они нарушили требования добросовестности и разумности либо условия своей деятельности, установленные договором, и не приняли соответствующих мер для предотвращения наступления признаков неплатежеспособности должника. Нарушением требований добросовестности и разумности можно считать совершение сделки с отступлением от условий делового оборота; на невыгодных для должника условиях; не соответствующих закону; нарушающих права должника; и т.д.

Процедура привлечения к субсидиарной ответственности:

В ходе любой из процедур банкротства арбитражный управляющий выявляет обстоятельства, за которые предусмотрена субсидиарная ответственность.

После признания должника банкротом, закрытия реестра требований кредиторов и продажи имущества должника конкурсный управляющий подает в суд иск о привлечении виновных к субсидиарной ответственности.

По результатам рассмотрения иска суд принимает соответствующее решение (примеры см. «Субсидиарная ответственность руководителей и владельцев компании»).

2. Привлечение к административной ответственности

Административная ответственность за преднамеренное банкротство: преднамеренное банкротство –совершение руководителем или учредителем компании действий, заведомо влекущих неспособность юридического лица в полном объеме удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанность по уплате обязательных платежей, если эти действия не содержат уголовно наказуемых деяний (ст. 14.12.

Кодекса РФ об административных правонарушениях). Т.е. при преднамеренном банкротстве искусственно накапливается задолженность (вовремя не уплачиваются налоги, заключаются заведомо невыгодные сделки и пр.). В результате общество не может удовлетворить все требования кредиторов. Наказанием за преднамеренное банкротство (в административном производстве) Может быть наложение штрафа на должностных лиц в размере от пяти до десяти тысяч рублей или дисквалификация на срок от одного года до трех лет (п.2, ст.

14.12 «Преднамеренное банкротство»).

Административная ответственность за фиктивное банкротство: фиктивным признается банкротство, когда руководитель или собственник коммерческой организации либо индивидуальный предприниматель дают заведомо ложное объявление о своей несостоятельности. Такие банкротства объявляются должниками, чтобы ввести в заблуждение кредиторов и получить отсрочку, рассрочку по долгам или скидки с этих долгов. Но может быть и иная цель — полностью уйти от обязанности по уплате долга. Наказанием за фиктивное банкротство (в административном производстве) может быть наложение штрафа на должностных лиц в размере от пяти до десяти тысяч рублей или дисквалификация на срок от шести месяцев до трех лет (п.1, ст.

14.12 «Преднамеренное банкротство»).

Процедура привлечения к административной ответственности за преднамеренное / фиктивное банкротство:

Арбитражный управляющий готовит заключение о наличии (отсутствии) признаков фиктивного или преднамеренного банкротства (п. 4 ст. 29 ФЗ «О несостоятельности (банкротстве)» обязывает арбитражного управляющего выявлять признаки преднамеренного и фиктивного банкротства, а также обстоятельств, ответственность за которые предусмотрена п. 3 и 4 ст. 10 закона);

Заключение представляется собранию кредиторов, арбитражному суду, а также в Федеральную регистрационную службу для принятия решения о возбуждении производства по делу об административном правонарушении;

Подразделение Федеральной регистрационной службы возбуждает производство об административном правонарушении, составляет протокол об административном правонарушении (ст. 28.1-28.3 КоАП РФ), который направляется в суд (либо мировому судье);

Суд рассматривает дело об административном правонарушении и выносит постановление о прекращении производства по делу либо о назначении административного наказания. Судом при назначении наказания может быть также решен вопрос о возмещении потерпевшим ущерба (п. 2 ст.

29.10 КоАП РФ).

3.

Привлечение к уголовной ответственности

Уголовная ответственность за преднамеренное банкротство

В уголовном законодательстве преднамеренное банкротство понимается как «умышленное создание или увеличение неплатежеспособности, совершенное руководителем или собственником коммерческой организации, а равно индивидуальным предпринимателем в личных интересах или интересах иных лиц, причинившее крупный ущерб либо иные тяжкие последствия».

Уголовная ответственность за преднамеренное банкротство содержится в ст. 196 УК РФ и предполагает:

штраф в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет

либо

лишение свободы на срок до шести лет со штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев либо без такового.

2. Уголовная ответственность за фиктивное банкротство

В уголовном законодательстве фиктивное банкротство понимается как заведомо ложное объявление руководителем или собственником коммерческой организации, а равно индивидуальным предпринимателем о своей несостоятельности в целях введения в заблуждение кредиторов для получения отсрочки или рассрочки причитающихся кредиторам платежей или скидки с долгов, а равно для неуплаты долгов, если это деяние причинило крупный ущерб.

Уголовная ответственность за фиктивное банкротство содержится в ст. 197 УК РФ и предполагает:

штраф в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет;

либо

лишение свободы на срок до шести лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Процедура привлечения к уголовной ответственности за преднамеренное / фиктивное банкротство:

Для привлечения к уголовной ответственности за преднамеренное / фиктивное банкротство необходимо, чтобы преступление нанесло «крупный ущерб» либо имело «иные тяжкие последствия». Какие именно, закон не указывает. Но, как свидетельствует практика, такие положения при большом желании следователи и суд могут трактовать очень широко.

Заявление о возбуждении уголовного дела подается арбитражным управляющим. Он вправе подать заявление на любой стадии дела о банкротстве должника.

Для определения размера ущерба и определения момента возникновения или увеличения неплатежеспособности может быть назначена экспертиза.

Размер ущерба, причиненного кредиторам, будет установлен после закрытия реестра требований кредиторов и окончания расчетов с кредиторами, когда требования кредиторов, не удовлетворенные в связи с недостаточностью имущества должника, будут считаться погашенными.

В целях возмещения ущерба, причиненного кредиторам, подается гражданский иск в уголовном деле.

Суд рассматривает дело об и выносит постановление о прекращении производства по делу либо о назначении уголовного наказания. С аналогичным же результатом завершается гражданский иск.

Рекомендации

Для предотвращения последствий обвинения в преднамеренном банкротстве необходимо правильно проводить предбанкротную подготовку.

Это позволяет правильно подготовить сделки и правильно выработать правовую позицию при вызовах в ВМД.

Без помощи квалифицированных специалистов тут не обойтись, юристы работающие в компаниях редко владеют спецификой расследования экономических преступлений.

Получите консультацию по Вашему вопросу!

Воспользуйтесь опытом наших специалистов!

Преднамеренное банкротство

- сейчас.ру

Ю.В. ТАЙ

Тай Ю.В., юрист.

По количеству

нареканий к отдельно взятому правовому

институту в Российской Федерации процедуры

несостоятельности (банкротства) могут

посоревноваться лишь с приватизацией.

Большинство критики не носит

целенаправленного характера и вообще по

большому счету не имеет конструктивного

начала.

Только узкий круг специалистов,

имеющих юридическое образование, указывает

на конкретные правовые пробелы и

несовершенства законодательства. Все

остальные критики в действительности

осуждают не сам текст Закона о

несостоятельности (банкротстве), а

сложившуюся практику применения закона на

местах, т.е. применение конкретными судьями

и иными заинтересованными лицами.

Настоящая статья посвящена одной из самых

значимых проблем института

несостоятельности - преднамеренному

банкротству.

Когда предприятие, пусть

даже и весьма крупное и социально-значимое,

не может рассчитаться по своим долгам, у

большинства предпринимателей, которые уже

измучены старой и дурной привычкой

большинства хозяйствующих субъектов не

платить по своим обязательствам, возникает

праведный гнев, а в крайней форме его

проявления - желание обанкротить

нерадивого должника. Уже сложившийся в

России лицемерный жалостливый подход к

предприятиям-неплательщикам, который еще

предстоит вытравить из себя по капле

отечественному обывателю, оправдывает и

защищает нерадивых и безграмотных

управленцев, которые, кроме долгов, ничего в

принципе произвести не в состоянии. Но

указанная проблема является чрезвычайно

многогранной, почти философской, и

обсуждается во многих странах.

Однако

вся мировая история института банкротства

развивается причудливым образом под общим

покровительством принципов гуманизма. Так,

еще несколько веков назад банкротство

воспринималось как тяжкое преступление.

Причем к ответственности должник мог быть

привлечен вне зависимости от его вины. К

должникам применялись наказания,

направленные на причинение им физических

страданий, обеспечением долга служило не

только имущество должника, но и он сам. При

этом последствия для банкрота носили в

большей части карательную

(уголовно-правовую), нежели компенсационную

(гражданско-правовую) направленность. В

Норвегии древнее право разрешало

кредиторам отрезать несостоятельному ту

или иную часть тела . Такое отношение к

банкроту было связано "с духом того времени,

экономическими условиями и нравственными

понятиями той эпохи. Кредиторам

предоставлялось право убить должника и

разрубить его тело на части, получив таким

образом пропорциональное удовлетворение

чувству мести, которое питал неразвитой

человек к неисправному должнику" .

--------------------------------

Грищаев С.П.,

Аленичев Т.Д. Банкротство. Законодательство

и практика применения в России и за рубежом.

М., 1993. С. 4.

Малышев К.И. Исторический

очерк конкурсного процесса. СПб., 1871. С. 6.

Позднее общественная мораль изменила свой

взгляд на указанную проблему, и банкрота

стали всячески защищать, оберегать, жалеть,

многое ему прощать и поддерживать

различными методами и способами: прощение

или скидка с долга, предоставление

отсрочек, введение моратория на исполнение

должником обязательства и т.д. Можно со всей

уверенностью говорить о том, что при

хорошей подготовке со стороны

злонамеренного предпринимателя быть

банкротом даже выгодно. Подобным

положением дел не могли не воспользоваться

недобросовестные бизнесмены, которые

используют предоставляемые

законодательством льготы и поблажки в

своих корыстных целях. Развитые институты

несостоятельности (США, Великобритания,

Германия, Швеция) поставили подобным

злоупотреблениям различные заслоны и

препятствия. Так, в США из-за продолжниковой

направленности Bankruptcy Code дела о банкротстве

по инициативе должников возбуждаются

весьма часто. Однако суд в подобной

ситуации подходит к данным заявлениям не

формально, а внимательно исследуя

положение предприятия-заявителя. При этом

суд может отказать в принятии заявления о

начале реорганизации, если выявит

недобросовестность заявителя. При этом под

злоупотреблением процедурой банкротства

понимается ситуация, когда должник

инициирует ее при обстоятельствах или по

причинам, которые не относятся к легитимным

целям и задачам банкротства. "Суды относят к

факторам, свидетельствующим о

злоупотреблении со стороны должника, такие,

как отсутствие финансовых трудностей у

должника, подача заявления с единственной

целью приостановить дело, находящееся в

производстве, либо с целью отказаться от

невыгодного контракта" . В Российской

Федерации, к сожалению, пока достаточно

просто использовать несовершенство ст. 10

Закона (Фиктивное и преднамеренное

банкротство), ст. ст. 196, 197 УК РФ, а самое

главное - непроходимую лень и слепоту

государственных уполномоченных органов.

--------------------------------

Колиниченко Е.А.

Защита интересов неплатежеспособного

должника при банкротстве. М., 2002. С. 34.

Преднамеренным по Закону о

несостоятельности считается банкротство

должника по вине его учредителей

(участников) или иных лиц (включая

единоличный исполнительный орган

должника), имеющих право давать

обязательные для должника указания либо

возможность иным образом определять его

действия. Сама по себе формулировка понятна

и не требует дополнительного разъяснения.

Однако проблема заключается в том, что при

системном анализе указанной статьи с

текстом закона неминуемо приходишь к

выводу не просто о мертворожденности

указанной нормы закона, а даже о заведомой

бессмысленности ее инкорпорации. Для того

чтобы наглядно продемонстрировать

последний довод, приведу пример из жизни.

Одно из российских промышленных

предприятий является акционером другого

юридического лица, причем обладает

80-процентным пакетом акций. В этой связи

предприятие полностью контролирует

деятельность юридического лица, формирует

его органы управления. Однако

предпринимательская деятельность

осуществляется таким образом, что за

некоторое время у юридического лица

возникает огромная задолженность, причем

как перед бюджетом, так и перед

поставщиками. Однако основным и самым

крупным кредитором является материнское

общество, благо так называемое

трансфертное ценообразование позволяет

нарастить любую задолженность. После этого

в отношении должника по инициативе

аффилированной структуры возбуждается

процедура несостоятельности. В полном

соответствии со ст. 59 Закона на должность

временного управляющего назначается

подконтрольный специалист по

антикризисному управлению. Цель его

деятельности заключается лишь в

констатации сложившегося паритета между

конкурсными кредиторами, подготовке и

проведении первого собрания кредиторов, на

котором согласно заранее наработанному

плану будет проведено решение о введении

внешнего управления либо конкурсного

производства. Уже в рамках указанных

процедур несостоятельности все имущество

будет реализовано по заведомо заниженным

ценам подставным покупателям. Полученными

от продажи имущества средствами будет

частично погашена кредиторская

задолженность (например, 10 копеек на рубль

долга). В соответствии с п. 5 ст. 114 Закона

требования кредиторов, не удовлетворенные

по причине недостаточности имущества

должника, считаются погашенными. Game is over!

Предложенная автором схема и ее

модификации уже не раз были опробованы, и

заслоном для подобных злоупотреблений и

должна, по сути, являться ст. 10 Закона. Между

тем практика применения данной статьи

позволяет с уверенностью говорить о том,

что в силу как объективных, так и

субъективных причин нормы ст. 10 Закона на

практике почти не применяются. Так, в

настоящее время в Российской Федерации по

признакам фиктивного либо преднамеренного

банкротства возбуждено 57 уголовных дел. При

этом обвинительный приговор вынесен только

по одному делу - в 2001 году по факту

преднамеренного банкротства

санкт-петербургского ООО "Ника" (занималось

продажей канцелярских товаров!). По мнению

первого заместителя руководителя

Федеральной службы по финансовому

оздоровлению Олега Черныша, "не менее трети

возбужденных банкротств носят признаки

фиктивности или преднамеренности" .

--------------------------------

Каждое третье

банкротство - фиктивное // Коммерсант. N 48.

21.03.2002.

Одной из проблем неэффективного

применения судами норм статьи 10 Закона

является отсутствие квалифицированных

кадров в рядах правоохранительных органов,

которые могли противостоять достаточно

квалифицированным юристам, представляющим

интересы лиц, действия которых и являются,

по сути, преднамеренным банкротством.

Второй проблемой является несоответствие в

правовом определении "преднамеренного" и

"фиктивного" банкротства в Уголовном

кодексе РФ (ст. ст. 196, 197) и Закона (ст. 10).

Третья проблема связана с тем, что

действующее законодательство предписывает

контроль за указанной

социально-экономической проблемой

одновременно целому ряду государственных

органов: ФСФО РФ, правоохранительные

органы, прокуратура, арбитражные суды. Но,

как говорится в пословице: "У семи нянек

дитя без глазу".

Как показывает

практика применения норм Закона, лицам,

виновным в доведении предприятия до

банкротства, удается избежать как

гражданско-правовой, так и уголовной

ответственности. Это связано с целым рядом

причин. Во-первых, арбитражные суды при

рассмотрении дел о банкротстве зачастую

чрезвычайно формально подходят к

рассмотрению дела и даже при очевидных

фактах, свидетельствующих о преднамеренном

банкротстве, в целях определения

действительного финансового состояния

должника не используют предоставленное

суду право при подготовке к судебному

разбирательству, а также при рассмотрении

дела назначения экспертизы (п. 5 ст. 46

Закона). Не используют суды и

предоставленное им п. 2 ст. 25 Закона право

истребования от ФСФО заключения о наличии

признаков преднамеренного банкротства .

--------------------------------

См., например:

Постановление Президиума ВАС РФ от 20.01.1998 N

4967/97, Постановления ФАС МО от 21.08.2001 N

КГ-А40/4416-01; от 10.02.2000 N КА-А40/4357-99; от 15.02.1999 N

КА-А40/238-99.

Второй проблемой, связанной с

привлечением к ответственности виновных

лиц, является тот факт, что до сих пор в

судебной практике однозначно не определен

вопрос о том, кто может установить вину

указанных в ст. 10 Закона лиц:

правоохранительные органы , временный

управляющий, суд в рамках уголовного

судопроизводства, ФСФО в рамках проводимой

им экспертизы или арбитражный суд при

рассмотрении всех обстоятельств дела о

банкротстве. Так, например, в одном из дел

Федеральный арбитражный суд

Западно-Сибирского округа согласился с

мнением ответчика о том, что "установление

вины руководителя в преднамеренном

банкротстве должно устанавливаться в

уголовном судопроизводстве. В части 2

статьи 49 Закона не предусмотрено, что

решение должно содержать указание о

преднамеренном банкротстве и вине его

учредителей или иных лиц. Установление вины

руководителя не входит в компетенцию

арбитражного суда". И это все при том, что

экспертиза, проведенная уполномоченным на

то органом, ясно показала наличие признаков

преднамеренного банкротства. Указанная

позиция суда, несмотря на кажущуюся

стройность рассуждений, является, на наш

взгляд, неправильной и формальной, влекущей

за собой безнаказанность виновных в

преднамеренном банкротстве лиц, что не

отвечает интересам правосудия. В рамках

другого дела кассационная коллегия

Федерального арбитражного суда

Северо-Западного округа , ссылаясь на

формальные основания, также отказалась от

привлечения к субсидиарной

ответственности мажоритарного акционера

общества-банкрота, указав, что по "ст. 61

Закона определение признаков

преднамеренного банкротства является

обязанностью временного управляющего в

период проведения процедуры наблюдения. В

указанный период факт преднамеренного

банкротства не был установлен". Указанный

вывод суд сделал также при наличии

положительного заключения ФСФО о признаках

преднамеренного банкротства.

--------------------------------

Постановление ФАС

СЗО от 13.06.2000 N Ф56-30054/99.

Экспертиза

проводится в соответствии с распоряжением

ФСДН России от 08.10.1999 N 33-р. Неэффективность

утвержденных данным распоряжением

Методических рекомендаций по проведению

экспертизы о наличии (отсутствии) признаков

фиктивного или преднамеренного

банкротства стала уже давно притчей во

языцах и не будет подробно исследоваться в

рамках данной статьи.

Постановление

ФАС ЗСО от 04.06.2001 N Ф04/1563-156/А67-2001.

Постановление ФАС СЗО от 21.03.2000 N

А05-6392/99-381/17.

В другом деле кассационная

коллегия того же суда уже при наличии

вывода временного управляющего о наличии у

предприятия-банкрота признаков

преднамеренного банкротства, но при

отсутствии решения поданному вопросу

решения первого собрания кредиторов

указала, что "предметом рассмотрения

настоящего дела является заявленное ФСФО

требование о признании должника банкротом,

в котором вопрос о наличии или отсутствии у

предприятия-банкрота признаков

преднамеренного банкротства не ставит.

Право выхода арбитражного суда за пределы

заявленных требований ни АПК РФ, ни законом

не предусмотрено".

--------------------------------

Постановление ФАС СЗО от 19.03.2001 N 3820.

Еще более странным представляется дело,

которое было рассмотрено по первой

инстанции Арбитражным судом Новгородской

области. Судом было выявлено, что

генеральный директор одного ЗАО некто Б.

путем заключения четырех договоров

благотворительного пожертвования передал

в Благотворительный фонд, единственным

учредителем которого являлся сам Б., все

имущество ЗАО. В результате исполнения

указанных сделок ЗАО, что неудивительно,

стало отвечать признакам

несостоятельности. Прокурор Новгородской

области пытался в судебном порядке

признать указанные сделки ничтожными в

порядке применения ст. 169 ГК РФ и применить

последствия, оздоровив тем самым

предприятие-банкрота. Суд кассационной

инстанции в Постановлении указал, что

"ссылка суда на уголовную наказуемость

действий по преднамеренному банкротству

несостоятельна, так как факт умышленного

создания или увеличения

неплатежеспособности может быть

установлен вступившим в силу приговором

суда по уголовному делу. Вывод о том, что

оспариваемые сделки способствовали

преднамеренному банкротству, никакими

доказательствами не подтвержден".

Указанная пассивность суда вряд ли может

найти понимание и согласие. Представляется,

что в указанных случаях арбитражный суд de

lege lata вправе, применяя по аналогии нормы п. 3

ст. 67 Закона, занять более активную позицию

и возложить на учредителей должника

субсидиарную ответственность по

обязательствам должника . При этом

очевидным представляется de lege ferenda наделить

суд в решении указанного вопроса более

широкими полномочиями.

--------------------------------

Постановление ФАС

СЗО от 16.05.2001 N А44-3094/00-С5.

Например,

Постановление ФАС ЗСО от 22.12.1999 N

Ф04/2682-641/А27-99; от 27.10.1999 N Ф04/2236-248/А67-99.

Также

в настоящее время судебная практика не

выработала единого подхода к вопросу о

необходимости обязательного

приостановления производства по делу о

банкротстве в случае проведения экспертизы

по выявлению признаков преднамеренного

банкротства, а также при наличии

возбужденного уголовного дела, связанного

с рассматриваемым предприятием-банкротом.

В одних случаях суды исходят из отсутствия

необходимости приостановления

производства по делу, ссылаясь на то, что

подобного основания в ст. ст. 81, 82 АПК РФ нет,

в других - полагают необходимым отложить

рассмотрение дела или приостановить его до

получения результатов экспертизы от

уполномоченного органа. Представляется

более разумным приостанавливать

производство по делу, тем более что Высший

Арбитражный Суд в п. 7 информационного

письма "О некоторых вопросах применения в

судебной практике Федерального закона "О

несостоятельности (банкротстве)" от

14.06.2001 г. N 64 указал, что "приостановление

производства по делу о банкротстве

означает лишь то, что по делу, по которому

производство приостановлено, арбитражным

судом не могут быть вынесены решения или

определения, предусмотренные статьей 48

Закона о банкротстве".

--------------------------------

См. для сравнения

Постановление Президиума ВАС РФ от 20.01.1998 N

4967/97, Постановление ФАС МО от 19.04.2000 N

КА-А40/1505-00, Постановление ФАС ПО от 26.04.2001 N

А65-12988/99-СА2-26 и Постановление ФАС ДВО от

10.04.2001 N Ф03-А73/01-1/512.

Вестник ВАС РФ. 2001.

N 9.

ССЫЛКИ НА ПРАВОВЫЕ АКТЫ

"ГРАЖДАНСКИЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ

(ЧАСТЬ ПЕРВАЯ)"

от 30.11.1994 N 51-ФЗ

(принят ГД ФС РФ 21.10.1994)

"АРБИТРАЖНЫЙ

ПРОЦЕССУАЛЬНЫЙ КОДЕКС РОССИЙСКОЙ

ФЕДЕРАЦИИ"

от 05.05.1995 N 70-ФЗ

(принят ГД

ФС РФ 05.04.1995)

"УГОЛОВНЫЙ КОДЕКС РОССИЙСКОЙ

ФЕДЕРАЦИИ" от 13.06.1996 N 63-ФЗ

(принят ГД ФС

РФ 24.05.1996)

ФЕДЕРАЛЬНЫЙ ЗАКОН от 08.01.1998 N

6-ФЗ

"О НЕСОСТОЯТЕЛЬНОСТИ

(БАНКРОТСТВЕ)"

(принят ГД ФС РФ 10.12.1997)

РАСПОРЯЖЕНИЕ ФСДН РФ от 08.10.1999 N 33-р

(ОТСУТСТВИИ)

ПРИЗНАКОВ ФИКТИВНОГО ИЛИ ПРЕДНАМЕРЕННОГО

БАНКРОТСТВА>

ПОСТАНОВЛЕНИЕ Президиума

ВАС РФ от 20.01.1998 N 4967/97

ИНФОРМАЦИОННОЕ

ПИСЬМО Президиума ВАС РФ от 14.06.2001 N 64

"О

НЕКОТОРЫХ ВОПРОСАХ ПРИМЕНЕНИЯ В СУДЕБНОЙ

ПРАКТИКЕ ФЕДЕРАЛЬНОГО

ЗАКОНА "О

НЕСОСТОЯТЕЛЬНОСТИ (БАНКРОТСТВЕ)"

ПОСТАНОВЛЕНИЕ ФАС Московского округа от

15.02.1999 N КА-А40/238-99

ПОСТАНОВЛЕНИЕ ФАС

Западно-Сибирского округа от 27.10.1999

N

Ф04/2236-248/А67-99

ПОСТАНОВЛЕНИЕ ФАС

Западно-Сибирского округа от 22.12.1999

N

Ф04/2682-641/А27-99

ПОСТАНОВЛЕНИЕ ФАС

Московского округа от 10.02.2000

N

КА-А40/4357-99

ПОСТАНОВЛЕНИЕ ФАС

Северо-Западного округа от 21.03.2000

N

А05-6392/99-381/17

ПОСТАНОВЛЕНИЕ ФАС

Московского округа от 19.04.2000

N

КА-А40/1505-00

ПОСТАНОВЛЕНИЕ ФАС

Северо-Западного округа от 13.06.2000

N

Ф56-30054/99

ПОСТАНОВЛЕНИЕ ФАС

Северо-Западного округа от 19.03.2001 N 3820

ПОСТАНОВЛЕНИЕ ФАС Дальневосточного

округа от 10.04.2001

N Ф03-А73/01-1/512

ПОСТАНОВЛЕНИЕ ФАС Поволжского округа от

26.04.2001

N А65-12988/99-СА2-26

ПОСТАНОВЛЕНИЕ

ФАС Северо-Западного округа от 16.05.2001

N

А44-3094/00-С5

ПОСТАНОВЛЕНИЕ ФАС

Западно-Сибирского округа от 04.06.2001

N

Ф04/1563-156/А67-2001

ПОСТАНОВЛЕНИЕ ФАС

Московского округа от 21.08.2001

N

КГ-А40/4416-01

Юрист, N 7, 2002

О СООТНОШЕНИИ ПОНЯТИЙ НЕМАТЕРИАЛЬНЫЕ БЛАГА И ЛИЧНЫЕ НЕИМУЩЕСТВЕННЫЕ ПРАВА

Комментарии к законам

Преднамеренное банкротство - referat.ru - каталог рефератов, курсовых, докладов, шпаргалок

ОРЛОВСКИЙ

ЮРИДИЧЕСКИЙ ИНСТИТУТ МВД РФ

КАФЕДРА

УГОЛОВНОГО ПРАВА

КУРСОВАЯ РАБОТА

на тему: “Преднамеренное банкротство”

Выполнил: __________________________

__________________________

Проверил: __________________________

__________________________

2003

СОДЕРЖАНИЕ

TOC \o "1-3" \h \z ВВЕДЕНИЕ. PAGEREF _Toc58854983 \h 3

1. БАНКРОТСТВО ПРЕДПРИЯТИЙ: ЕГО ПРИЗНАКИ И УСЛОВИЯ. PAGEREF _Toc58854984 \h 4

2. ПРИПРЕДНАМЕРЕННОЕ БАНКРОТСТВО.. PAGEREF _Toc58854985 \h 9

2.1. Понятие преднамеренного банкротства. PAGEREF _Toc58854986 \h 9

2.2. Объект и субъект преднамеренного банкротства. PAGEREF _Toc58854987 \h 12

3. ПРИЧИНЫ НЕРАБОТОСПОСОБНОСТИ ИНСТИТУТА «ПРЕДНАМЕРЕННОГО БАНКРОТСТВА». PAGEREF _Toc58854988 \h 20

3.1. Роль арбитражного управляющего в выявлении признаков

преднамеренного банкротства. PAGEREF _Toc58854989 \h 23

3.2. Несовершенство методической базы по выявлению

признаков ПБ. PAGEREF _Toc58854990 \h 23

3.3. Проблема межведомственного взаимодействия

государственных структур PAGEREF

_Toc58854991 \h 24

3.4. Длительность сроков расследования уголовных дел по ПБ. PAGEREF _Toc58854992 \h 25

3.5. Специфика ПБ на государственных и муниципальных

предприятиях. PAGEREF _Toc58854993 \h 25

3.6. Санкции за преднамеренное банкротство. Повышение

работоспособности института ПБ. PAGEREF _Toc58854994 \h 26

ЗАКЛЮЧЕНИЕ. PAGEREF _Toc58854995 \h 27

ЛИТЕРАТУРА.. PAGEREF _Toc58854996 \h 28

ПРИЛОЖЕНИЕ 1. PAGEREF _Toc58854997 \h 29

ПРИЛОЖЕНИЕ 2. PAGEREF _Toc58854998 \h 30

ПРИЛОЖЕНИЕ 3. PAGEREF _Toc58854999 \h 32

ПРИЛОЖЕНИЕ 4. PAGEREF _Toc58855000 \h 34

ВВЕДЕНИЕ

Институт несостоятельности начал развиваться в

средние века прежде всего как институт торгового права. Субъектами

законодательства о несостоятельности являлись физические лица, занимающиеся

торговлей, когда на смену индивидуальным предпринимателям пришли их объединения

– торговые товарищества, специальное законодательство начинает распространять

свое действие и на юридических лиц торгового права, прежде всего на акционерные

общества.

Исторически сложилось так, что во многих странах

главным источником правового регулирования был и до настоящего времени, даже в странах

прецедентного права, остается закон.

Первые законы, регулировавшие вопросы

несостоятельности, относятся к середине 16 века. Законодатель того времени

видел свою задачу в превентивном воздействии на торговый оборот, устанавливая

жесткие нормы уголовного характера. Однако, как показывает практика, даже самые

жесткие санкции, налагаемые на несостоятельных должников, не могли предотвратить

новых банкротств, более того, должники, опасаясь уголовного наказания,

продолжали коммерческую деятельность и все более ухудшали положение своих

кредиторов.

Постепенно увеличивалось количество норм

гражданско-правового характера, законодательство становилось все более

“цивильным“, существенно менялись цели законодательства о несостоятельности.

Уже в первой половине 20 века основной целью законодательства было прежде всего

обращение имущества банкрота в наличные деньги для распределения их между кредиторами,

а затем освобождение добросовестного должника от бремени задолженности и

предоставление ему возможности начать все с начала без обязательств и долгов,

возникших из-за коммерческой неудачи.

В настоящее время законодательство предусматривает

целый комплекс норм, направленных на сохранение предприятия должника путем

изменения системы управления предприятием, предоставления отсрочки и рассрочки

платежа.

На пути к достижению этих главных целей современное

законодательство, используя в разных странах различные юридико-технические

приемы, решает ряд практически важных вопросов:

1) охрана интересов кредиторов от недобросовестных

действий должника

2) охрана интересов одних кредиторов от

недобросовестных действий других кредиторов

3) охрана интересов должника от недобросовестных

действий его кредиторов

1. БАНКРОТСТВО ПРЕДПРИЯТИЙ: ЕГО

ПРИЗНАКИ И УСЛОВИЯ.

Дела о банкротстве в последнее время становятся одной из

наиболее социально значимых категорий дел. Во-первых, наблюдается резкое увеличение

числа споров о банкротстве, рассматриваемых арбитражными судами РФ.

Так, если в

1996 г. в арбитражные суды поступило 3740 заявлений о признании должников

банкротами, в 1997 г. — 5687, то в 1998 г. — 12 781 заявление. Причем если в

1998 г. в производстве арбитражных судов находилось 8337 дел о

несостоятельности (банкротстве)1, то по состоянию на 1 июля 1999 г. — уже 12

434 дела, т.е. их количество увеличилось практически на 50%.

Во-вторых,

наметилась тенденция к подаче заявлений о признании банкротами крупнейших

предприятий. Так, в 1998г. Поступило 151 заявление о признании банкротами

градообразующих предприятий.

Из двух с лишним тысяч дел, по которым в том же

году проводилась реорганизационная процедура внешнего управления, только 69

(3,4 %) закончились восстановлением платежеспособности предприятия.

Эти статистические данные свидетельствуют о том, что

процедура внешнего управления на основании действующего законодательства малоэффективна.

В настоящее время процедуру банкротства легко возбудить

практически против любого участника экономических отношений независимо от пропорции

долгов и активов предприятия с автоматическим введением процедуры назначения

арбитражных управляющих и т.д. Это предусмотрено Федеральным законом от 8

января 1998 г. № 6-ФЗ «О не состоятельности (банкротстве)»[1] (далее — Закон 1998 г.).

«Закон быстро, на наших глазах, был приспособлен для нового передела

собственности, в том числе с использованием таких отработанных способов, как

скупка за бесценок долгов с целью сосредоточения в одних руках прав кредиторов»[2].

Через процедуру банкротства

нередко происходит захват управления чужим капиталом, в том числе и своих

конкурентов. Однако неясно, как предполагается решать эти вопросы, например, в

отношении предприятий оборонно-промышленного комплекса.

Несовершенство действующего законодательства о банкротстве,

главную роль в котором играет Закон 1998 г., во многом связано с неопределенностью

самого понятия «банкротство предприятий», его признаков и условий.

В статье 1 ранее действовавшего Закона РФ от 19 ноября 1992

г. № 3929-1 «О несостоятельности (банкротстве) предприятий» (далее — Закон 1992

г.) выделялись два признака несостоятельности (банкротства):

- превышение обязательств должника над его имуществом или

неудовлетворительная структура баланса;

- приостановление текущих платежей, если предприятие не

обеспечивает или заведомо не способно обеспечить выполнение требований кредиторов

в течение трех месяцев со дня наступления сроков их исполнения.

Рассмотрим теперь более подробно понятие и признаки

банкротства, установленные Законом 1998 г. В ст. 2 данного Закона

несостоятельность (банкротство) определяется как «признанная арбитражным судом

или объявленная должником неспособность должника в полном объеме удовлетворить

требования кредиторов по денежным обязательствам и (или) исполнить обязанность

по уплате обязательных платежей». То есть в отношении юридических лиц по сути

сохраняется лишь внешний признак банкротства, впервые введенный в

законодательный оборот еще Законом 1992 г.

В соответствии с п. 2 ст. 3 Закона 1998 г. юридическое лицо

считается не способным удовлетворить требования кредиторов по денежным обязательствам

и (или) исполнить обязанность по уплате обязательных платежей, если

соответствующие обязательства и (или) обязанности не исполнены им в течение

трех месяцев с момента наступления даты их исполнения, если иное не установлено

законом.

Следует признать, что при подготовке Закона 1998г. у

законодателя был весьма невелик выбор признаков банкротства. Все существующие в

законодательстве наиболее развитых государств подходы к определению несостоятельности

должника можно свести к двум вариантам: в качестве основания для признания должника

банкротом предусматривается либо критерий его неплатежеспособности

(приостановление текущих платежей, неспособность обеспечить выполнение

требований кредиторов по денежным обязательствам в течение определенного

срока), либо такой критерий, как неудовлетворительная структура баланса

должника. И если Закон 1992 г. в качестве критерия несостоятельности

использовал оба принципа, то ныне действующий Закон 1998 г. основан

преимущественно на критерии неплатежеспособности предприятия-должника, хотя еще

раз следует подчеркнуть, что наличие у предприятия-должника имущества,

превышающего общую сумму кредиторской задолженности, является свидетельством

реальной возможности восстановить его платежеспособность.

Согласно ст. 2 Закона 1998 г. при определении критериев банкротства

во внимание принимаются лишь денежные обязательства должника и его обязанности

по уплате обязательных платежей в бюджет и внебюджетные фонды.

В понятие

«банкротство» не включаются неденежные обязательства предприятия-должника,

следовательно, кредиторы по любым гражданско-правовым обязательствам не вправе

обращаться в арбитражный суд с заявлением о возбуждении дела о банкротстве.

Однако в случае неисполнения или ненадлежащего исполнения должником любого

гражданско-правового обязательства оно по воле кредитора может быть трансформировано

в денежное.

Кроме того, даже применение судом к должнику процедур банкротства

(включая конкурсное производство) по заявлению кредитора по денежному

обязательству вовсе не означает, что кредиторы по иным обязательствам полностью

теряют надежду получить от должника причитающиеся им товары, работы или услуги.

Еще один признак банкротства сформулирован в ст. 5 Закона

1998 г., и касается он размеров задолженности.

В соответствии с ним дело о

банкротстве может быть возбуждено арбитражным судом, если требования к должнику

— юридическому лицу составляют не менее 500 минимальных размеров оплаты труда

(МРОТ). Таким образом, данный Закон

кроме самого факта и продолжительности неплатежей устанавливает также

минимальную задолженность.

В юридической литературе отмечается, что действующий Закон

ввел так называемую презумпцию банкротства8. То есть если должник свыше трех

месяцев не исполняет свои обязательства по денежным платежам и (или)

обязанности по уплате обязательных платежей, тогда он может быть признан

банкротом. Иными словами: факта превышения обязательств должника над стоимостью

его имущества для признания несостоятельным не требуется.

Чтобы избежать

банкротства, должник должен либо погасить свои обязательства, либо представить

суду доказательства необоснованности требований кредиторов, налоговых или иных

уполномоченных государственных органов.

Предполагалось, что презумпция банкротства будет направлена

на укрепление торгово-хозяйственных связей, стимулирование добросовестности

контрагентов по исполнению своих договорных обязательств, улучшение делового

оборота и т.д., однако на практике это выглядит не совсем так. Резкий рост

числа обращений в суд с заявлениями о признании должников банкротами

свидетельствует: кредиторы теперь не опасаются, что арбитражный суд может

прийти к выводу — структура баланса предприятия-должника не может быть признана

неудовлетворительной, а значит, производство по делу в связи с этим будет

прекращено. По Закону 1992 г. такое могло произойти, и тогда кредитор должен

был вновь обращаться в арбитражный суд, но уже основываясь на нормах

обязательственного права, с иском, например, о взыскании долга в связи с

неисполнением должником своих обязательств по договору.

А это сильно

затягивало процесс возврата долгов и, как считается, не способствовало

предпринимательской активности кредиторов.

Исключив один из признаков банкротства и тем самым упростив

процедуру признания должника банкротом, законодатель в Законе 1998 г. встал на

защиту кредиторов. Однако это привело к тому, что теперь зачастую именно

предприятие-должника необходимо защищать от «недобросовестных» кредиторов, т.е.

была открыта дверь для нового передела собственности, попыток обанкротить

вполне рентабельные предприятия, скупки активов предприятий за бесценок и

борьбы с конкурентами.

2. ПРИПРЕДНАМЕРЕННОЕ БАНКРОТСТВО

2.1.

Понятие преднамеренного банкротства

Уровень преступности вызывает тревогу в российском обществе.

В системе личных приоритетов россиян вопрос защищенности от преступных

посягательств устойчиво занимает второе место после социально-экономических

проблем (уровня жизни, своевременности выплаты зарплаты, безработицы и т.д.).

Развитие криминальной ситуации в России прошло на протяжении

последних лет три этапа. На первом этапе, с 1988 по 1992 годы массив преступных

посягательств нарастал. Прирост регистрируемой преступности достигал своего

пика в 1989 и 1992 годах.

На втором этапе, в 1993-1995 годах наступила

определенная стабилизация числа регистрируемых преступлений.

На третьем этапе

развития криминальной ситуации в России, в 1996-1997 годах наблюдается

сокращение числа регистрируемых преступлений.

Однако снижение количественных показателей российской

преступности связано с ее качественным изменением, в том числе интеграцией во

властные структуры и переориентацией на совершение преимущественно экономических

преступлений.

Только учтенный ущерб от преступлений и административных

правонарушений в сфере экономики составил в 1996 году почти 8 трлн. рублей -

около 0, 3% ВВП. По мнению специалистов, до 70% доходов, полученных незаконным

путем, вкладывается в различные формы предпринимательской деятельности,

увеличивая тем самым объемы теневого и криминального предпринимательства

Экономическая преступность тормозит развитие производства,

отвлекает инвестиционный капитал, подстегивает инфляцию, лишает госбюджет

значительной части доходов, обостряет все существующие экономические проблемы и

таким образом становится фактором мощного противодействия происходящим в России

преобразованиям. Уже сегодня можно сделать вывод о том, что экономическая

преступность близка к выходу на уровень, угрожающий национальной безопасности

России.

В соответствии со статьей 196 Уголовного Кодекса РФ,

признается преступлением в сфере экономической деятельности следующее деяние:

“Преднамеренное банкротство, то есть умышленное создание или увеличение

неплатежеспособности, совершенное руководителем или собственником коммерческой

организации, а равно индивидуальным предпринимателем в личных интересах или

интересах иных лиц, причинившее крупный ущерб либо иные тяжкие последствия”.

Из примеров приложений 1-4 можно сделать весьма

неутешительные выводы. По некоторым прогнозам преднамеренное банкротство войдет

в группу эк. преступлений случаи которых со временем будут стабильно увеличиваться.

При прогнозировании уровня экономической преступности года следует выделить три

группы экономических преступлений.

Первую составляют виды преступлений, которые дадут

стабильный и наивысший их рост в прогнозируемом периоде. В нее войдут, прежде всего,

15-17 видов экономических преступлений (лжепредпринимательство, получение

кредита путем обмана, налоговые преступления, злостное нарушение бухгалтерского

учета, ограничение конкуренции, воспрепятствование законной предпринимательской

деятельности, злоупотребление при выпуске ценных бумаг, преднамеренное

банкротство и др.), ежегодный прирост которых может колебаться в пределах

100-200%.

Вторую группу образуют 17-20 составов экономических преступлений,

которые будут проявлять тенденцию импульсивного роста. В эту группу включаются

такие виды, как присвоение вверенного имущества, вымогательство, похищение

предметов, имеющих особую ценность, воспрепятствование законной

предпринимательской деятельности, уклонение от уплаты таможенных платежей,

неправомерные действия при банкротстве, преднамеренное и фиктивное банкротство,

легализация преступно нажитых доходов, обман потребителей, превышение

правомочий служащих частных охранных и детективных служб. Прирост этих видов

преступлений будет находиться в пределах 10-15%.

Третью группу составляют 12-15 составов преступлений,

обнаруживающие тенденцию к сокращению. К ним следует отнести кражи, умышленное

и неосторожное уничтожение и повреждение имущества, самовольное использование

энергии, приобретение или сбыт заведомо похищенного имущества, подкуп

участников и организаторов профессиональных спортивных соревнований и зрелищных

коммерческих конкурсов, злоупотребление полномочиями, получение незаконного

вознаграждения, недобросовестное отношение к обязанностям и другие. Уровень их

общего ежегодного сокращения может колебаться в пределах 5-10%.

Однако на фоне устойчивой тенденции роста выявляемости

экономических преступлений по первым двум группам прогнозируемое снижение по

третьей группе не окажет существенного влияния в целом на итоговый показатель в

пределах 380-420 тысяч ежегодно выявляемых преступлений. К тому же общий

количественный рост экономических преступлений будет сопровождаться повышением

их общественной опасности за счет более организованных и квалифицированных форм

совершения, расширения масштабов коррумпированности и дальнейшего сращивания с

общеуголовной преступностью.

Таким образом, преднамеренное банкротство - это банкротство по вине учредителей

(участников) должника или иных лиц, в том числе по вине его руководителя,

которые имеют права давать обязательные для должника указания или имеют

возможность иным образом определять его действия. В таких случаях эти лица при

недостаточности имущества должника могут быть привлечены к субсидиарной

ответственности по обязательствам должника.

2.2. Объект и субъект преднамеренного банкротства

Статья 196 УК РФ предусматривает ответственность за

преднамеренное банкротство, то есть "умышленное создание или увеличение

неплатежеспособности, совершенное руководителем или собственником коммерческой

организации, а равно индивидуальным предпринимателем в личных интересах или

интересах иных лиц, причинившее крупный ущерб либо иные тяжкие

последствия".

Непосредственным объектом рассматриваемого преступления

являются охраняемые законом основы экономической деятельности, а также права и

интересы кредиторов. Дополнительными объектами в ряде случаев выступают

трудовые права работников предприятий - банкротов.

Объективную сторону преднамеренного банкротства образует

создание или увеличение неплатежеспособности, причинившее крупный ущерб или

иные тяжкие последствия.

Умышленное создание или увеличение неплатежеспособности, по

своей сути, совершается путем растраты (разбазаривания) должником своего

имущества и имущества, предоставленного ему другими лицами. Имущество

безвозвратно выбывает из владения виновного из-за заведомо несостоятельного

ведения дел.

Такая ситуация может возникнуть в результате продажи

имущества по заниженным ценам и других убыточных сделок, необоснованных расходов,

заведомо невыгодного использования кредитов.

Получение и предоставление различных кредитов, заключение

всевозможных сделок являются составляющими хозяйственной жизни любого субъекта

предпринимательской деятельности, который обладает большой свободой действий.

Поэтому не может существовать жестких правил, предписываемых законом и

ограничивающих предпринимателя обязательными шаблонами.

Однако, совершая

многообразные сделки, он должен отчетливо сознавать свою ответственность за

имущественные интересы партнеров, за соблюдение их прав и свобод. Как видно из

диспозиции ст.

196 УК, действия предпринимателя, связанные с заключением

заведомо убыточных сделок, наказуемы только тогда, когда они повлекли за собой

создание или увеличение неплатежеспособности, причинившее крупный ущерб либо

иные тяжкие последствия.

Прибыльная либо убыточная сделка - можно судить только

исходя из сопоставления ее размеров с имущественным состоянием и доходами предпринимателя.

При этом нужно учитывать, что в принципе любая сделка может привести к убыткам.

Поэтому главная проблема квалификации содеянного, на наш взгляд, состоит в том,

как определить грань, позволяющую в каждом случае различить правомерные

действия и преступные.

Убыточными следует считать те сделки, которые уже изначально

рассчитаны на меньший доход в сравнении с затратами. Убыточны, например,

продажа товаров по цене ниже, чем та, по которой они были куплены, продажа

акций по стоимости ниже курсовой и т.д. К убыточным сделкам следует отнести и

договоры на оказание различных услуг по явно завышенным ценам.

Однако не всякая убыточная сделка рассчитана на причинение

ущерба кредиторам. Нередко убыточные сделки могут впоследствии оказаться полезными

для предпринимателя. Например, магазины, особенно в начале своей деятельности,

продают товары с уценкой, чтобы привлечь внимание покупателей и тем самым в

будущем получить значительную выгоду.

Подобные разумные меры, естественно,

нельзя считать преступными.

Как же определить грань между правомерными и уголовно

наказуемыми сделками?

Важнейший признак объективной стороны этих деяний - их результат

- создание или увеличение неплатежеспособности. Даже если в результате сделок

возникли огромные убытки и действия предпринимателя явно противоречат разумным

рамкам поведения, этого недостаточно для привлечения лица к уголовной

ответственности по ст.

196 УК РФ. Для объективной стороны преступления,

предусмотренного ст.

196 УК, важно, чтобы действия не только нанесли убытки, но

и создали или увеличили неплатежеспособность.

Ни в Уголовном кодексе РФ, ни в Законе о банкротстве

содержание понятия "неплатежеспособность" не разъясняется. В Законе о

банкротстве неоднократно говорится о "восстановлении

платежеспособности". В частности, в ст.

82 указывается, что

платежеспособность должника признается восстановленной при отсутствии признаков

банкротства, установленных ст. 3 настоящего Федерального закона.

Исходя из

этого можно сделать вывод, что критерии неплатежеспособности даны в ст. 3

Закона о банкротстве, где отмечается, что гражданин или юридическое лицо

считаются неспособными удовлетворить требования кредиторов по денежным обязательствам

и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие

обязательства и (или) обязанности не исполнены ими в течение трех месяцев с

момента наступления даты их исполнения и если сумма их обязательств превышает

стоимость принадлежащего имущества.

Неплатеж долгов - это неисполнение лицом своих обязанностей

перед кредиторами. Неплатежеспособность и несостоятельность могут быть причинами

такого неисполнения обязательств. Неплатеж долгов может быть вызван и другими

причинами, например, простым нежеланием произвести уплату вследствие убеждения

в неправильности требований или вследствие недобросовестного отношения должника

к своим обязательствам.

Обоим понятиям - неплатежеспособности и

несостоятельности - присущ внешний признак, заключающийся в приостановлении

должником текущих платежей, в неспособности обеспечить выполнение имущественных

требований кредиторов.

Такое состояние прекращения платежей по долговым

обязательствам может быть только фактическим, лишенным всяких правовых

последствий и формально может продолжаться до возбуждения в суде производства о

несостоятельности (банкротстве) и принятия судом решения (в этом случае речь

должна идти о неплатежеспособности).

Несостоятельность же имеет место после того, как арбитражный

суд по заявлению должника или его кредиторов признал факт несостоятельности

(банкротства) предприятия, или после официального объявления о несостоятельности

должником при его добровольной ликвидации. Несостоятельность влечет за собой

определенные ограничения имущественной дееспособности должника и принятие к

нему особых мер.

Неплатежеспособность может быть временным явлением и сводиться

к неспособности к оплате по долгам в определенное время, между тем как

имущественное положение должника может обеспечить покрытие долгов по истечении

некоторого времени. Таким образом, неплатежеспособность - это несостоятельность

временная, относительная и еще не признанная судом. Несостоятельность же

представляет собой признанную судом полную, совершенную неспособность

удовлетворения имущественных требований кредиторов.

Это неплатежеспособность

абсолютная, бессрочная.

Исходя из сказанного следует сделать вывод, что

неплатежеспособностью субъекта следует считать его невозможность производить

текущие платежи по своим обязательствам вследствие отрицательного баланса (превышения

долгов над имеющимися в наличии средствами). Умышленное создание

неплатежеспособности налицо тогда, когда виновный своими действиями создал

невозможность производить оплаты по обязательствам. Увеличением

неплатежеспособности в смысле ст.

196 УК следует считать такое положение, когда

должник своими действиями увеличил объемы своих обязательств перед кредиторами,

уже будучи неплатежеспособным.

Кроме убыточных сделок к деяниям, предусмотренным ст. 196

УК, можно отнести издержки, не соответствующие имущественному положению

должника.

Здесь имеются в виду всевозможные расходы, если они не соответствуют

имущественному положению и повлекли создание или увеличение

неплатежеспособности.

В этом случае также следует иметь в виду, что временное

превышение расходов предпринимателя над его доходами еще не дает оснований для

его привлечения к уголовной ответственности. Объем расходов не просто должен

превышать размер доходов. Расходы должны быть настолько велики, что их

впоследствии нельзя будет возместить за счет собственного имущества должника.

К необоснованным расходам, например, следует отнести

необычайно высокие затраты на рекламу, на покупку или прокат дорогих

автомобилей, различные представительские расходы и т.д. На каких основаниях и

для каких целей допускались такие расходы - существенной роли не играет. Важно

то, что эти расходы привели к созданию или увеличению неплатежеспособности и их

нельзя будет покрыть за счет имущества должника.

Заведомо невыгодное использование кредитов - это

предоставление полученных кредитов под более низкие проценты. Суть этих

действий в том, что виновный, получив в банке или иной кредитной организации денежные

средства в кредит под определенные проценты, предоставляет их другим лицам под

более низкие проценты. Таким образом, размер процентов, получаемых

предпринимателем от предоставления денежных средств другим лицам, значительно

ниже величины процентов, которые он должен выплачивать банку или иной кредитной

организации, предоставившим кредит.

Вследствие этого предприниматель терпит

убытки и тем самым причиняет ущерб своим кредиторам, и прежде всего -

организации, предоставившей ему в кредит денежные средства. Здесь следует

оговорить, что под кредитами можно понимать не только денежные средства,

которые выданы банком или иным кредитным учреждением, но и те, которые получены

от любых других лиц по различным основаниям.

Денежные средства могут быть получены и на основании притворных

сделок, т.е. сделок, которые совершены с целью прикрыть другую сделку. Согласно

ст. 170 ГК к сделке, которую стороны действительно имели в виду, с учетом

существа сделки, применяются относящиеся к ней правила.

Таким образом, если

предприниматель заключил с другим лицом договор, из условий которого можно

сделать вывод о фактическом предоставлении денежных средств под определенные

проценты, данную сделку следует рассматривать как предоставление кредита.

Для привлечения к уголовной ответственности за

преднамеренное банкротство необходимо, чтобы последствием действий было

причинение крупного ущерба или иных тяжких последствий.

Признаки "крупный ущерб" и "иные тяжкие

последствия" - оценочные, т.е. оцениваемые органами предварительного

следствия и судом исходя из конкретных условий совершения преступления.

Применение оценочных понятий в новом российском УК - одна из

актуальных и важных проблем и требует отдельного исследования.

Применительно к оценочным категориям в различных составах преступлений

за последние годы наметились следующие тенденции. Во-первых, законодатель

стремится конкретизировать виды и размеры последствий, причиненных в результате

совершения преступлений, путем их конкретизации либо через количественные

показатели: стоимость похищенного имущества (в преступлениях против

собственности), размер незаконно полученного дохода (ст. ст. 171, 172 УК РФ) и

т.д.

Во-вторых, учитывая нестабильность цен и инфляцию, эти количественные

критерии законодатель выражает не в твердо установленных суммах, а в регулярно

меняющемся показателе - минимальном размере оплаты труда.

В связи с этим следует уяснить: равнозначен ли крупный

ущерб, указанный в ст. ст. 195 и 196 УК, понятию "крупные размеры",

как это сформулировано для других экономических преступлений? Или под крупным

ущербом понимается не определенная сумма, а нечто произвольное, определяемое

производственными объемами, финансовыми возможностями кредитора и т.п.?

Иными

словами, следует ли исходить из критериев, установленных для преступлений

против собственности и других экономических преступлений, или решение вопроса

целиком зависит от усмотрения следственных органов, прокурора и суда? Если

отдать предпочтение второму варианту, то весьма нетрудно предвидеть, к чему это

может привести.

Поскольку преступные действия должника связаны с его

хозяйственной деятельностью и, следовательно, носят сугубо экономический характер,

то понятие "крупный ущерб" по сути должно означать имущественные потери.

И потому критерии оценки ущерба должны в первую очередь исходить из стоимости

имущества. В пользу применения для оценки понятия "крупный ущерб" в

банкротских преступлениях критериев, предусмотренных для других экономических

преступлений, говорит близкое сходство этих категорий преступлений.

Кроме крупного ущерба в результате преднамеренного

банкротства могут быть причинены иные тяжкие последствия. Это опять-таки очень

неопределенный вид последствий.

В различных толкованиях ст. 196 УК РФ выдвигаются идеи, что

к иным тяжким последствиям могут быть отнесены и различные случаи причинения

неимущественного вреда, в частности, психическое заболевание и самоубийство

кредитора и т.п. (1) Данная позиция противоречит закону. Такие далеко идущие

предложения могут привести к незаконному осуждению невиновного.

На наш взгляд,

не может быть никакой причинной связи между действиями виновного и указанными

неординарными последствиями. Кроме того, в этих случаях отсутствует и вина

субъекта в наступлении таких последствий.

К иным тяжким последствиям следует отнести крах организаций,

нарушение трудовых прав граждан, работавших в обанкротившихся организациях, и

т.п. (2)

Кроме того, к тяжким последствиям следует отнести нанесение

ущерба предприятию, имеющему стратегическое значение, либо финансовый крах

такого предприятия, а также потери денежных сбережений граждан.

Для признания преднамеренного банкротства преступным обязательно

наличие такого важного элемента объективной стороны, как причинная связь между

преступными действиями предпринимателя и последствием, выражающимся в

имущественном ущербе для кредиторов. Этот ущерб заключается в уменьшении объема

имущества, необходимого для удовлетворения долговых претензий. Для этого

необходимо, во-первых, чтобы действия виновного предшествовали созданию или

увеличению неплатежеспособности и, во-вторых, создание или увеличение неплатежеспособности

уменьшало удовлетворение кредиторов из имущества несостоятельного лица.

С субъективной стороны преднамеренное банкротство

предполагает умысел и цель совершения действий в личных интересах или интересах

иных лиц. Об умышленном совершении преступления свидетельствует название статьи

- "Преднамеренное банкротство". В русском языке "преднамеренный"

означает заранее обдуманный, умышленный.

Следует обратить внимание, что преднамеренное банкротство не

является конечным результатом преступления, предусмотренного ст. 196 УК.

Преднамеренное банкротство само по себе не может быть уголовно наказуемым, если

оно не повлекло за собой крупный ущерб или иные тяжкие последствия.

Банкротство

является лишь промежуточным результатом, создающим объективные предпосылки для

причинения крупного ущерба или иных тяжких последствий. Поэтому умыслом

виновного должно охватываться не только банкротство как таковое, но и

наступившие вследствие банкротства крупный ущерб или иные тяжкие последствия.

Субъект должен предвидеть наступление не только банкротства, но и вытекающих отсюда

крупного ущерба или иных тяжких последствий.

Преднамеренное банкротство совершается в личных интересах

виновного или интересах иных лиц. Интересы могут быть прежде всего корыстные,

т.е. выражаться в стремлении получить имущественную выгоду без изъятия чужого

имущества и безвозмездного обращения его в свою пользу. Кроме того, личные

интересы могут состоять в извлечении выгод неимущественного характера.

К таким

могут относиться получение поддержки и покровительства от других лиц, взаимных

услуг, сокрытие незаконной деятельности и т.п. Совершение данного преступления

в личных интересах или интересах иных лиц является обязательным элементом

субъективной стороны данного преступления и подлежит доказыванию.

Субъектом преднамеренного банкротства могут являться руководитель

или собственник коммерческой организации, а также индивидуальный предприниматель.

3. ПРИЧИНЫ НЕРАБОТОСПОСОБНОСТИ ИНСТИТУТА «ПРЕДНАМЕРЕННОГО БАНКРОТСТВА»

Первая причина заключается в том, что в действующих правовых

актах, которые дают само определение экономического понятия «преднамеренное

банкротство» (ПБ), существуют противоречия. В настоящее время законодателем

установлено три вида ответственности за незаконное перераспределение

собственности предприятия, а именно: административная, уголовная и гражданская

(субсидиарная). Однако для каждого из видов даются разные определения

преднамеренности:

В соответствии с КОАП РФ необходимо представить факты

создания или увеличения неплатежеспособности субъекта предпринимательской деятельности.

Согласно УК РФ нужно дополнительно доказать наличие частного

интереса (своего или иных лиц), а также наличие крупного ущерба или иных тяжких

последствий, нанесенных предприятию.

В Федеральном законе «О несостоятельности (банкротстве)»

оговаривается необходимость предоставления следующих доказательств:

- собственно факта банкротства;

- наличие вины одной из сторон;

- возможность делать указания, которые будут обязательными

для должника или каким-то иным образом определять его действия (в предыдущих

случаях это не является предметом доказывания).

Подобные противоречия позволяют широко использовать так

называемое судейское усмотрение, когда многое зависит от мнения конкретного судьи.

Поэтому по разным делам при одних и тех же исходных обстоятельствах как в

регионах, так и в рамках одного субъекта Федерации нередко выносятся

противоположные решения.

Еще одна причина неработоспособности института - согласно

Методическим рекомендациям по проведению экспертизы о наличии (отсутствии)

признаков фиктивного или преднамеренного банкротства, утвержденным

распоряжением ФСДН N 33-р от 08.10.99 г., введено понятие признаков

преднамеренного банкротства. Эти признаки определяются, если есть основания

предполагать неправомерные действия со стороны лиц, которые имеют право давать

обязательные для должника указания либо возможность иным образом определять его

действия.

В связи с этим возникают вопросы: что собой представляют неправомерные

действия? Это действия, нарушающие положения законодательства РФ, права и

интересы каких-либо лиц вне зависимости от того, соблюдаются ли при этом

какие-либо конкретные положения действующих законов или нет? Или это какие-либо

иные действия?

Участники дел о преднамеренном банкротстве:

- Арбитражный управляющий - выявляет признаки

преднамеренного банкротства.

- ФСФО - делает заключение и доказывает в суде.

- Арбитражный суд - устанавливает признаки преднамеренного

банкротства.

- Правоохранительные органы - возбуждают уголовные дела.

- Суд общей юрисдикции - привлекает к уголовной

ответственности руководителя должника.

Из вышесказанного вытекает еще одна проблема: признаки

какого из преднамеренных банкротств обязан (обязан был) определить арбитражный управляющий

в соответствии с п. 4 ст. 24 нового Федерального закона (ст. 61 старого

Федерального закона)? В каком порядке арбитражный управляющий должен выявлять

эти признаки, если учесть, что для него Методические рекомендации носят

рекомендательный характер?

Четвертой причиной является то, что сам факт

неплатежеспособности организации доказывается в рамках соответствующего дела. В

то время как преднамеренность банкротства, исходя из сложившейся

правоприменительной практики, не подлежит доказыванию в рамках дела о

незаконном перераспределении собственности хозяйствующего субъекта. Этот факт

доказывается в иных делах - о привлечении к субсидиарной, уголовной или административной

ответственности.

При этом если исходить из положений ГПК РФ, АПК РФ, решение

арбитражного суда может и не иметь преюдиции в рамках другого дела, которое

рассматривает он или суд общей юрисдикции. В таких ситуациях нередко возникают

коллизии. Для того чтобы доказать преднамеренность банкротства в другом деле в

арбитражном суде или в суде общей юрисдикции, нужно практически вновь

доказывать факт банкротства.

И это притом что признание несостоятельности хозяйствующих

субъектов не является компетенцией суда общей юрисдикции.

3.1. Роль арбитражного управляющего в выявлении

признаков преднамеренного банкротства

Согласно новому Закону «О несостоятельности (банкротстве)»

на первой стадии выявления признаков ПБ необходимо получить все первичные

финансово-хозяйственные документы, характеризующие деятельность должника, для

последующего анализа и доведения дела до суда. Решение этой задачи и возложено

на арбитражного управляющего. Однако чаще всего управляющий ее выполнить не в

состоянии по двум основным причинам:

До сих пор нормативно не определен перечень документов,

характеризующих финансово-хозяйственную деятельность предприятия (организации),

которые в обязательном порядке должны быть у должника. Эти требования

установлены законом только для бухгалтерской отчетности.

Не определена ответственность органов управления должника за

ненадлежащее хранение и сохранность этих документов, а также за отсутствие

возможности их восстановления.

3.2. Несовершенство методической базы по выявлению

признаков ПБ

Следующая стадия выявления признаков ПБ - это проведение

экспертизы документов, которая осуществляется органами ФСФО на основе Методических

рекомендаций, утвержденных Распоряжением ФСНД России от 08.10.99 г. N33-р.

Однако уже сегодня ясно, что данные рекомендации требуют существенной

доработки, и не всегда, руководствуясь ими, можно выявить признаки ПБ, даже

если их присутствие очевидно.

К примеру, на балансе организации числится значительная

сумма дебиторской задолженности, реальное существование которой крайне сомнительно

(в связи с истечением сроков исковой давности, отсутствием документации в

подтверждение долга). За счет этого размер активов организации согласно данным

бухгалтерской отчетности значительно превышает их реальный размер. При

проведении экспертизы в этом случае коэффициент обеспеченности обязательств

должника его активами не отражает реальной ситуации и не позволяет выявить

наличие признаков ПБ.

Эта схема часто используется недобросовестными

руководителями, желающими скрыть вывод основных фондов, непосредственно

участвующих в производственном процессе.

Еще одним недостатком Методических рекомендаций является то,

что они содержат значительное количество оценочных категорий: «сложившаяся

рыночная конъюнктура», «нормы и обычаи делового оборота», «невыгодные сроки

оплаты» и т.п. Это значительно затрудняет проведение анализа и выявление

признаков ПБ, а также делает уязвимым само заключение о преднамеренности

банкротства при проведении дальнейших процедур - на стадиях предварительного

расследования и судебного следствия.

3.3. Проблема межведомственного взаимодействия

государственных структур

Проблема выявления признаков ПБ и привлечения к

ответственности виновных лиц решается органами ФСФО совместно с рядом

правоохранительных органов. На сегодняшний день в этом взаимодействии есть две

серьезные проблемы.

Первая - значительная роль в межведомственном регулировании

этих процессов была отведена ФСНП России, которая сейчас упразднена. В связи с

этим сегодня необходимо на федеральном уровне определиться, кто будет

квалифицированно подходить к решению проблем преднамеренного банкротства.

Второе. В органах прокуратуры России отсутствует

специализированный следственный аппарат, который должен заниматься

расследованием подобного рода экономических преступлений. Необходимого

количества квалифицированных кадров нет и в ОБЭП МВД.

Все это вряд ли будет

способствовать повышению уровня эффективности расследований по этой категории

дел.

3.4. Длительность сроков расследования уголовных

дел по ПБ

Значительные сроки расследования уголовных дел и

рассмотрения их судом приводят к следующему:

невозможности реализации мер субсидиарной ответственности в

связи с отсутствием имущества у осужденных лиц;

необходимости продления процедуры конкурсного производства

и, как следствие, к наращиванию расходов на финансирование процедуры банкротства

(вознаграждение арбитражного управляющего, текущие платежи).

Таким образом, даже если виновность лица в наступлении

банкротства организации доказывается и у него есть средства (имущество), достаточные

для исполнения мер субсидиарной ответственности, кредиторы, как правило, не

получают возмещения своих материальных потерь. Деньги чаще всего идут на

дополнительные расходы для завершения конкурсного производства.

3.5. Специфика ПБ на государственных и

муниципальных предприятиях

В привлечении к ответственности за преднамеренное

банкротство руководителей государственных и муниципальных предприятий есть свои

особенности.

Например, собственник имущества принимает решение о его

передаче от одного предприятия другому. Указанные действия неизбежно повлекут

за собой банкротство первой организации, у которой не будет возможности

продолжать хозяйственную деятельность и рассчитываться с кредиторами.

Личный корыстный мотив при совершении вышеназванных действий

у руководителя соответствующего субъекта РФ или муниципального образования

может отсутствовать, тогда как именно этот мотив является обязательной

составляющей субъективной стороны состава преступления, предусмотренного ст.

196 УК РФ (преднамеренное банкротство). В результате получается, что привлечь

руководителя к уголовной ответственности невозможно.

Это способствует

значительному увеличению числа подобных примеров, по сути приводящих

государственное (муниципальное) предприятие к преднамеренному банкротству.

Указанные проблемы также приводят к тому, что работа

территориальных органов ФСФО России, органов следствия и суда не дает желаемого

результата. Значительное число заключений и возбужденных по фактам

преднамеренного банкротства уголовных дел не оканчиваются привлечением к

ответственности виновных лиц.

3.6. Санкции за преднамеренное банкротство.

Повышение работоспособности института ПБ

Размер санкций за ПБ, предусмотренный в КОАП РФ и УК РФ, довольно

низкий, если конечно учесть, что обязательным условием привлечения к уголовной

ответственности является крупный ущерб или иные тяжкие последствия. При этом

маловероятно, что при совершении факта преднамеренного банкротства в первый раз

судья выберет более суровое наказание.

Что касается вариантов устранения вышеприведенных причин

неработоспособности института «преднамеренного банкротства», то они, на мой

взгляд, сегодня таковы:

Нужно на законодательном уровне определить единую формулировку

преднамеренного банкротства.

Необходимо быстрее установить на уровне Правительства РФ порядок

определения признаков преднамеренного банкротства (это предусмотрено и новым

Федеральным законом), с учетом единства формулировки преднамеренного

банкротства.

Рассмотреть на совместном Пленуме ВАС РФ и ВС РФ вопросы о порядке